личный бюджет

Записал 1490 покупок за последний год на сумму 2,34 млн рублей - узнал много нового о себе

- 05 декабря 2024, 11:33

- |

Уже несколько лет я веду детальный учёт наших семейных расходов. Делаю я это в первую очередь для того, чтобы для себя самого ответить на ряд вопросов: А сколько мы в действительности тратим денег в разрезе разных категорий? Какова динамика этих расходов во времени? И самое главное — какова наша личная инфляция?

О себе

Мне 35 лет. Я живу в Санкт-Петербурге.

Состав семьи: Двое взрослых и двое детей (1 класс).

О расходах: Среднемесячный показатель базовых расходов составил 165 800 ₽. А если брать средние расходы с учётом необязательных, то вышло аж 195 000 ₽/мес в среднем. Что это за обязательные и необязательные расходы — расскажу ниже.

О доходах: Сейчас я работаю аналитиком в IT и занимаюсь скромным блогом (который тоже приносит деньги). Доходы перекрыли расходы, и даже получилось сформировать существенные сбережения. Об этом тоже немного напишу, но пост всё-таки о расходах.

Динамика расходов: В 2024 году расходы выросли на 1,3% в сравнении с 2023 годом. Но это не означает, что мы не испытываем груз инфляции. Структура потребления в сравнении с предыдущим годом существенно изменилась, и цель этой публикации — разобраться в семейном бюджете и постараться наиболее точно вычислить личный показатель инфляции.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 116 )

Считаем в месяцах жизни.

- 25 ноября 2024, 21:34

- |

Сегодня после поста о необоснованных страхах перед стагфляцией в чатике в комментариях нам рассказывали, что всё не так однозначно и на самом деле всё плохо, просто со стороны кажется что хорошо. Но это нормально [не в плане хорошо, а в плане обычно].

Момент на котором хотел бы остановиться — это способ подсчёта как изменилось качество жизни.

Один из предложенных вариантов считать ЗП [далее цитата]:

«в кв. метрах или автомобилях или турах в Турцию или в $ но с учётом РЕАЛЬНОЙ инфляции»

(рис 1)

Предложение в целом здравое, выборка только маловата. Кому-то нужны другие авто, кому-то нужны другие страны не такие как вам и всем не угодить, а расширяя выборку вы в итоге придёте к похожему на Росстат списку в тысячи пунктов, только с другими весами у конкретных товаров и все вокруг будут говорить, что вы «рисуете» инфляцию.

Чтобы такого не было и чтобы для себя понимать стала ли ситуация лучше за год или хуже надо подойти к задаче с другой стороны.

Как вариант (1) считать свои деньги в месяцах своей средней жизни.

( Читать дальше )

Как я заработал первые 300 рублей на «настоящей» работе

- 04 июня 2024, 19:31

- |

Свой первый СНИЛС и ИНН я получил больше 20 лет назад, в 2003 году. Я тогда как раз заканчивал школу, и родители мягко, но настойчиво дали мне понять, что содержать 17-летнего обалдуя после получения аттестата о среднем образовании они не намерены.

⏳Давайте ненадолго перенесёмся в то время, когда Инвестор Сид был никаким ещё не инвестором, а обычным провинциальным старшеклассником без копейки денег в кармане.

Подписывайтесь на мой телеграм – там все самые свежие истории, качественная аналитика по рынку и инвест-юмор.

До этого были лишь подростковые подработки и бесплатное волонтёрство — естественно, никак не оформляемые официально. И вот, пришла пора устраиваться на первую «всамделишную» работу — по трудовому договору, с оформлением главных документов налогоплательщика — ИНН и СНИЛС.

📺Иду в медиа-бизнес

Интернета у нас в провинции почти ни у кого еще не было, а популярной газетой по купле-продаже товаров и поиску работы была «Из рук в руки». С помощью нее я и устроился по объявлению в местечковую телекоммуникационную компанию, которая предлагала населению услуги кабельного телевидения. И хоть моя должность именовалась гордым словом «техник», в мои обязанности входила лишь одна функция: разносить квитанции об оплате по почтовым ящикам абонентов.

( Читать дальше )

Страшный факт о моей жизни

- 20 февраля 2024, 06:23

- |

Как-то само собой получалось, что в кризисные годы трачу меньше.

А дальше апостериори я стал видеть в этом систему. 🧐

И, что самое главное, для большинства форумчан — расходы в USD, видимо, заметно снизились.

Можно ещё в граммах золота посчитать, как любит делать GOLD.

Упало ли качество жизни? Нет. Вообще никак не упало. Но это тема для отдельной статьи.

Данных за 2012 год и предыдущее время не сохранилось, поскольку считать деньги я стал только с осени 2012 года (в возрасте тридцати лет).

P. S. начиная с 2020 года в расходы включены брокерские комиссии.

Как я справляюсь с искушениями тратить деньги: Секреты инвестора миллионера

- 13 февраля 2024, 12:52

- |

Чтобы стать миллионером, потребуется работать. Много работать. Как на работе, а заработная плата для большинства — это первостепенный источник дохода, так и работать над собой. Повторюсь, много работать. Ничего в этой жизни просто так не происходит. Успех, богатство и взрывной рост капитала просто так не падают с небес. Дисциплина и чёткий порядок в финансах приведут к намеченной цели.

В роли инвестора я сталкиваюсь с постоянным искушением тратить деньги. Практически каждый день. Это вызов, который требует дисциплины и выработанной стратегии. В этой статье поделюсь пятью методами, которые помогают мне преодолеть эту проблему и остаться на пути к финансовой независимости.

1. Установление чётких финансовых целей

Первый шаг в борьбе с искушением тратить деньги – это определение чётких финансовых целей. Когда Вы ясно представляете, чего Вы хотите добиться, Вы лучше сможете контролировать свои расходы. Моя цель, главная и единственная — финансовая независимость в 45 лет. Такая вот мечта. Достижима? Да. Выполнима? Безусловно.

( Читать дальше )

Пять простых причин, чтобы вести бюджет. Формула личной инфляции

- 24 декабря 2023, 11:51

- |

Организация финансов: Ведение бюджета поможет организовать свои финансы.

1. Мы будем точно знать, сколько денег у нас есть, куда они идут и какие у нас финансовые обязательства.

2.Управление расходами: Бюджет позволит контролировать свои расходы.

Мы будем видеть, на что мы тратим больше всего денег и сможем принимать осознанные решения о том, где сократить расходы или реорганизовать свои приоритеты.

3.Достижение финансовых целей: Через бюджетирование мы сможем эффективнее работать над достижением своих финансовых целей.

Мы сможем откладывать деньги на срочные случаи, инвестировать или накапливать на большие покупки.

4. Сокращение долгов: Через бюджет мы сможем легче управлять нашими долгами и разрабатывать стратегию их погашения. Он также поможет нам избегать накопления новых долгов и улучшить нашу финансовую стабильность.

5. Планирование на будущее: Ведение бюджета поможет нам планировать на будущее, будь то планирование отпуска, покупка жилья или пенсионные накопления. Мы сможем рассчитывать свои финансовые возможности и принимать обоснованные решения.

( Читать дальше )

Ударим математикой по щам аналитикам. Нетривиальная задача формирования инвестиционного портфеля ребёнка при бюджете 3000 рублей в месяц.

- 03 ноября 2021, 15:18

- |

Сумма в 3000 рублей в месяц -это та сумма, исчезновение из бюджета которой будет по их мнению незаметно (учитывая что, как это обычно бывает, незаметно и неясно для них самих куда у них исчезает обычно намного больше.) и в силу своей незначительности хотели на них сформировать для сына нечто, что давало бы ему ЕГО ЛИЧНЫЕ КАРМАННЫЕ деньги начиная лет с 10.

Вроде всё просто- считай да делай, ан нет. Применение математико-статистического метода натолкнулось на преграду в виде стандартного лота, установленного московский биржей.

Формирование портфеля.

1. Берём компании которые выплачивают дивиденды в декабре 21года с сайта https://закрытияреестров.рф/.

| КуйбышевАзот (KAZT) |

( Читать дальше )

Личное авто vs. комбинация общественного транспорта и такси - сравнение расходов и удобства

- 29 августа 2021, 11:08

- |

Всем привет! Продолжаю разбирать автомобильную тему) В предыдущем посте https://zen.yandex.ru/media/id/604b4ece654f8a4a7a5539db/mashina-i-investicii-chast-1-6122528d4e94fa7dda0118d3 я разбирал, стоит ли вообще заводить машину и какие есть стратегии минимизации расходов. Ну а сегодня сравним расходы на передвижение на личном опыте.

Напомню исходные данные — машина Рено Дастер, дизель, ежегодный пробег у меня 20 тыс. км, что довольно много и подавляющее большинство водителей ездит гораздо меньше (не берем в расчет таксистов, коммерческий транспорт и тех, кто работает на авто).

Вот мои фактические затраты на машину за первые два года владения (третий год еще не закончился, поэтому итоги не подводил):

( Читать дальше )

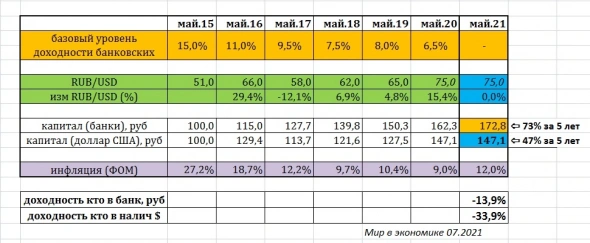

Сколько я отдал за спокойный сон с 2015 по 2021. (вклад в рублях VS $)

- 17 июля 2021, 13:29

- |

С тех пор курсовая разница меня заботила только потому, что это хайповая тема, о которой стоит иногда что-то писать :)

Оставлю за скобками мой приход в иностранные акции в 2017-м, когда доллары начали работать. Моя доходность была около 4-5% годовых. Просто оценю сколько я потерял в доходности, отойдя в 2015-м от стратегии рублевый вклад в банке к доллар под подушкой.

Зато, спал спокойно! :)

( Читать дальше )

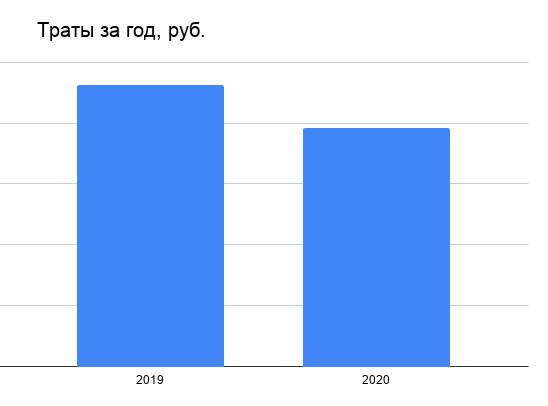

Подсчитал расходы за 2020 год. Сравнил с 2019-м. Показываю, как на личном бюджете отразилась самоизоляция

- 16 января 2021, 13:30

- |

Давайте обсудим, каким вышел прошлый год в плане личного бюджета.

Много лет я веду подсчет личных финансов. Отлично бодрит и избавляет от иллюзий. Контроль и анализ — основа для благополучия 🧐.

В плане доходов год был очень удачным. Об этом писал в других постах.

Что касается расходов, давайте посмотрим. Недавно подвел итоги 2020 года. Подсчитал траты и сравнил с прошлыми годами.

Каким был прошлый год, сами знаете. Весной накрыла пандемия. Ограничения, отмена отпусков, снижение активности — все это отразилось на личном бюджете.

Итак, в 2020 траты уменьшились на 15% по сравнению с 2019-м. Посмотрел данные за прошлые годы. Получается, в 2020 году траты снизились на уровнь 2016 года.

Летом я делал отдельный пост о сравнений трат за первое полугодие.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал